티스토리 뷰

든든한 노후 대비를 위한 연금

주식부터 코인, 채권, 금, 달러에 이르기까지, 많은 분들이 그 어느 때보다 다양한 투자에 관심을 갖는 요즘입니다. 하지만 재테크에서 정말 중요한 요소임에도 불구하고 마음에서 멀어지려 하는 녀석이 있으니, 바로 연금입니다.

든든한 노후 대비를 위한 연금. 단언컨대 연금에 관심을 갖기에 너무 어린 나이란 없답니다. 어피티가 독자분들의 연금술사가 되어 연금에 대해 확실히 이해하시도록 길잡이가 되어 드리겠습니다.

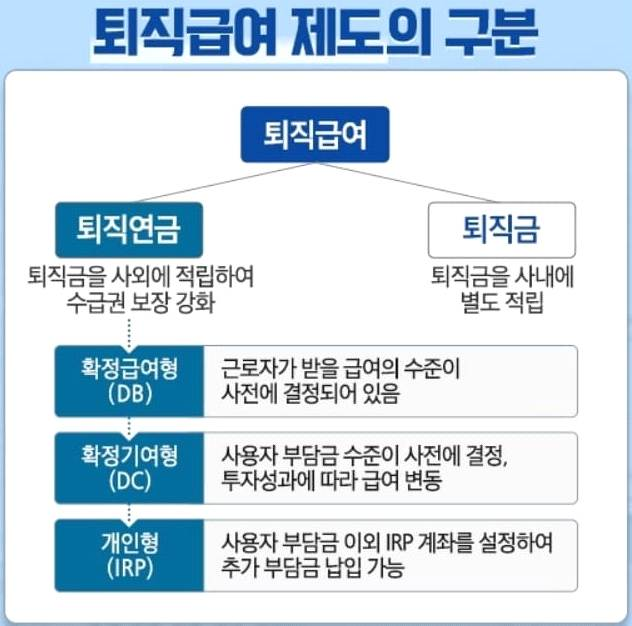

◆ 퇴직연금 제도

퇴직연금 제도에서는 기업이 퇴직금을 지급하기 위한 재원을 우리 회사 말고 다른 금융회사, 즉 '사외 금융기관'을 선정해서 그 회사에서 관리하도록 돼 있습니다.

예를 들어 퇴직연금 제도를 도입한 A라는 회사는 사외 금융기관에 퇴직급여를 위한 돈을 꾸준히 적립해야 합니다. 이때 회사가 적립하는 돈을 두고 '퇴직연금 부담금' 또는 '퇴직연금 기여금'이라고 합니다.

퇴사자가 발생하게 되면 회사는 그간 근로자 앞으로 꾸준히 적립해 둔 돈을 주게 됩니다. 회사 입장에서도 한꺼번에 돈을 마련하는 게 아니라 따로 모아둔 돈을 주면 되니까 덜 부담스럽고, 근로자 입장에서도 회사가 안정적으로 내 퇴직급여를 관리하니까 평소 불안할 일이 없겠죠?

여기서 회사가 나의 퇴직연금 부담금을 적립하는 기간 동안, 그러니까 내가 이 회사에 다니는 동안 내 앞으로 쌓여있는 적립금을 운용해 불릴 수 있다는 점도 퇴직연금 제도의 특징입니다. 회사 생활을 하며 한 번쯤 들어보셨을 DB, DC, 기업형 IRP가 바로 여기에서 등장하게 됩니다.

◆ 퇴직연금 제도의 주요 개념

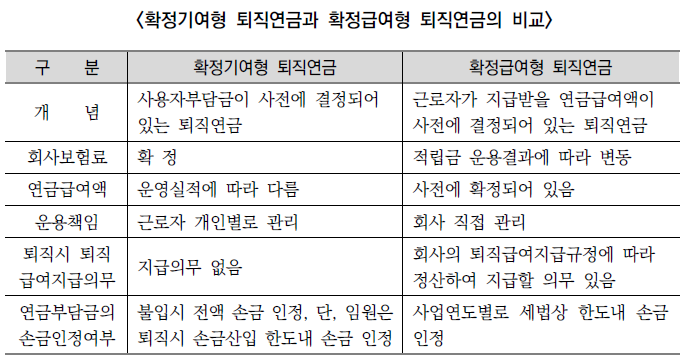

1. 확정급여형 퇴직연금제도(DB: Defined Benefits Retirement Pension) : '근로자가 받을 퇴직급여의 수준'이 사전에 결정되어 있는 퇴직연금제도입니다.

퇴직금 지급을 위해 납입한 적립금을 사용자(회사)가 운용합니다. 적립금 운용에 따른 손익이 사용자(회사)에게 귀속돼, 투자 성과가 좋지 않아도 근로자에게 약속된 퇴직급여를 보장해야 합니다. 근로자는 퇴직 시 받을 금액이 정해져 있어 안정성이 높은 게 정점입니다.

2. 확정기여형 퇴직연금제도(DC: Defined Contribution Retirement Pension) : '사용자(회사)가 부담할 부담금의 수준'이 사전에 결정되어 있는 퇴직연금제도입니다.

퇴직금 지급을 위해 납입한 적립금을 근로자가 운용하며, 적립금 운용에 따른 손익이 근로자에게 귀속됩니다. 운용 성과에 따라 수령할 퇴직금이 감소할 수도, 원래 받을 수 있었던 퇴직금보다 높은 수익금을 받을 수도 있습니다.

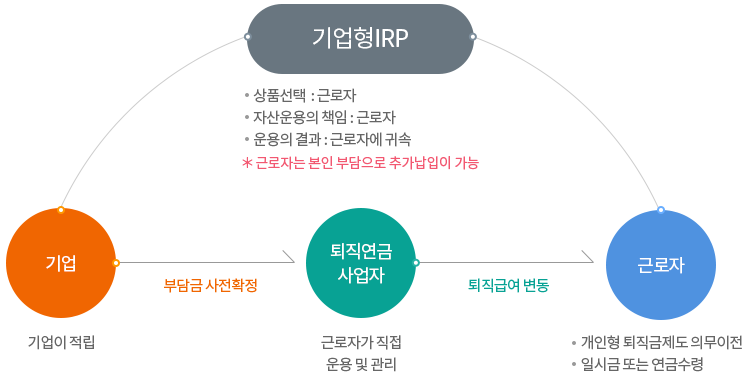

3. 기업형 IRP(Individual Retirement Pension) : 퇴직연금제도와 연계하여 기업이 근로자를 위해 개설하는 퇴직연금 계좌입니다. 주로 DC형 퇴직연금과 함께 운영되며, 퇴직금을 연금 자산으로 운용할 수 있는 제도입니다.

퇴직 시 퇴직급여를 기업형 IRP 계좌로 이체하여 연금 자산으로 운용할 수 있습니다. 적립금을 근로자가 직접 운용하며, 주식, 펀드 등 다양한 금융 상품에 투자할 수 있습니다

세액공제 혜택을 받을 수 있어 절세에 유리하며, 근로자가 퇴직 후에도 자산을 계속 운용할 수 있는 유연성을 제공합니다.

◆ 퇴직연금 수령 절차

모든 소득에는 세금이 따르죠. 퇴직급여도 마찬가지입니다. 소득세법에서는 퇴직할 때 받은 퇴직급여를 퇴직소득으로 분류하고, 세법에 따라 퇴직소득세를 매깁니다.

그리고 이 퇴직소득세는 회사에서 미리 떼서 대신 납부합니다. 퇴사할 때 받는 퇴직금은 이미 세금을 떼고 난 금액이라는 뜻입니다.

퇴직연금 제도 아래서는 퇴직 시 퇴직금 제도와 같은 방식으로 일시금으로 퇴직급여를 받을 수도 있고, 퇴직금 제도와 전혀 다른 방식으로 '연금'으로 받을 수도 있습니다. 예시를 통해 자세히 살펴보겠습니다.

※ 예시

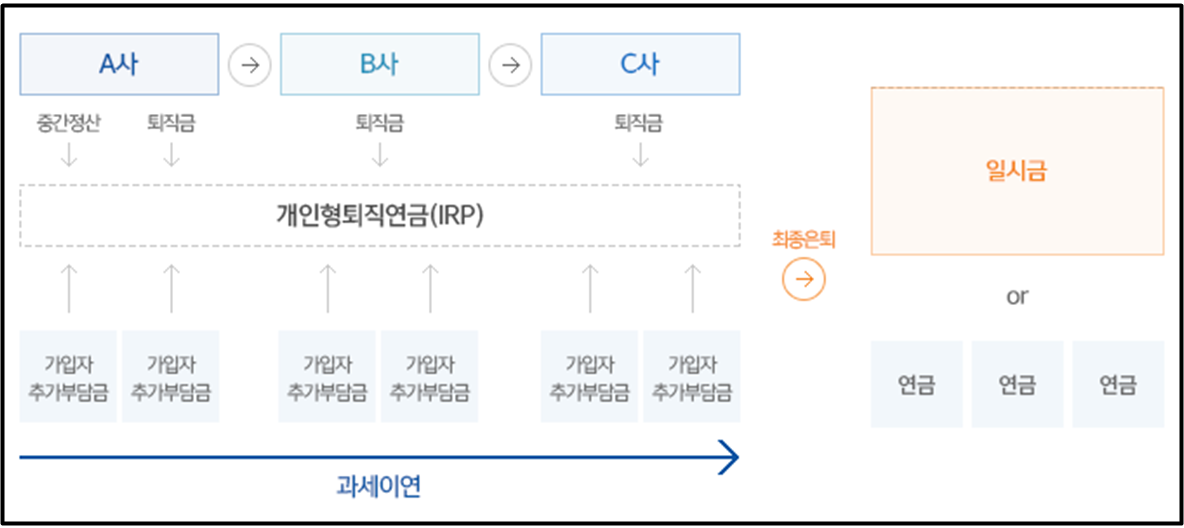

▶ 개인형 IRP

퇴직연금 제도를 도입한 A 회사에서는 퇴직을 앞둔 근로자에게 이렇게 말합니다. "OO님, 퇴직급여 수령하시려면 개인형 IRP 통장 사본 가져와 보세요!"

퇴사자가 발생하면 A 회사는 그동안 사외 금융기관에 적립해 둔 퇴직급여를 퇴사하는 근로자 명의의 IRP 계좌로 입금합니다.

앞서 퇴직연금제도의 종류를 소개할 때 DB, DC와 함께 '기업형 IRP'가 등장했는데, 여기서 말하는 IRP와는 다른 개념입니다. 둘을 구분하기 위해 여기서 설명하는 IRP를 '개인형 IRP'라고 부르도록 하겠습니다.

개인형 IRP는 소득이 있다면 누구나 가입할 수 있는 퇴직연금 계좌입니다. 은행이나 보험사, 증권사 등 금융기관에서 내가 직접 가입할 수 있는 금융상품입니다.

이때 퇴사하는 근로자에게 개인형 IRP가 없다면? 반드시 개인형 IRP를 새로 개설해야 합니다. 퇴직급여를 받기 위한 필수 준비물입니다. 퇴직연금 제도를 도입한 회사에서는 반드시 퇴사자의 퇴직급여를 해당 근로자의 개인형 IRP에 지급해야 합니다.

▶ 기업형 IRP

여기서 회사가 이미 기업형 IRP를 개설해 두었으니 된 거 아닌가? 하고 생각하실 수도 있을 것입니다. 기업이 기업형 IRP에 가입해 두었더라도 퇴사 시에는 개인형 IRP 계좌가 필요합니다.

퇴사 후 퇴직금을 기업형 IRP에 계속 남겨둘 수 없기 때문입니다. 퇴직연금 제도는 퇴사 후에도 연금 자산을 지속적으로 운용할 수 있도록 하기 위해 만든 제도이므로, 퇴직금을 개인형 IRP로 이체해야 합니다.

▶ 개인형 IRP를 통해 퇴직급여를 받은 퇴사자의 두 가지 옵션

① 개인형 IRP를 해지하고 목돈을 일시금으로 수령한다. 이 경우 '일반 퇴직급여'로 간주되어 퇴직소득세를 내야 합니다.

② 개인형 IRP에 퇴직급여를 그대로 넣어두고 만 55세 이후에 연금으로 수령한다. 둘 중 어떤 것을 선택하든 가입자의 자유입니다.

여기서 이런 질문이 드실 수도 있을 겁니다. "개인형 IRP에서 조금만 꺼내 쓰면 안 될까?" 답은 '안 된다'입니다. 개인형 IRP는 원칙적으로 일부 인출이 불가능합니다. 전액 해지하는 수밖에 없습니다.

◆ 근로자퇴직급여보장법에 따라 중도 인출이 가능한 경우

1. 무주택자로 본인 명의로 주택 구입 시

2. 무주택자인 가입자가 주거 목적으로 전세금 또는 보증금을 부담 시(1회 한정)

3. 가입자가 6개월 이상 요양 시(연간 임금 총액의 1,000분의 125를 초과한 의료비 부담)

4. 가입자 파산 및 개인회생 절차 개시 결정 시

5. 천재지변 등으로 피해를 입는 등 노동부 장관이 정하여 고시하는 사유와 요건 해당 시

이렇게 퇴직급여를 반드시 개인형 IRP를 통해 수령하도록 만든 이유는 지난 연재에서도 설명해 드렸듯, 사람들이 퇴직할 때 받은 돈을 한꺼번에 받아 다른 곳에 써버리면서 '노후 대비'라는 본래의 목적을 해치는 걸 방지하기 위해서입니다.

국민연금을 수령할 수 있는 시점은 점차 늦춰지고 그 소득대체율도 줄어가는데, 사람들이 일을 해서 돈을 벌 수 있는 시점에 노후 대비하라고 만들어둔 퇴직급여를 모아두질 않으니 사회적으로 중요한 문제일 수밖에 없습니다.

게다가 이직이 잦아지면서 퇴직급여를 수령할 일이 많아져, 그 돈을 목적에 맞게 관리할 만한 별도의 장치가 필요하기도 했습니다.

◆ 퇴직연금 제도 장점

하지만 퇴직금 제도의 한계를 보완하기 위해 탄생한 퇴직연금 제도에도 여전히 한계는 있었습니다. 퇴직연금을 통한 퇴직급여를 받더라도, 개인형 IRP를 해지하면 마찬가지로 일시금으로 수령할 수 있다는 점입니다.

당장 돈 들어갈 일이 한둘이 아닌데, 어떻게 될지 모르는 미래를 위해 목돈을 딴 주머니에 넣어두고 몇십 년을 참기란 쉽지 않습니다. 그래서 정부는 사람들이 퇴직급여를 노후 대비를 위해 사용할 수 있도록 세금 혜택을 아주 풍성하게 제공하기로 했습니다.

1. 내가 퇴직연금을 위해 돈을 넣을 때

2. 퇴직연금을 불리기 위해 돈을 운용할 때

3. 퇴직연금을 만 55세 이후에 연금으로 개시해 수령할 때

이 세 단계에서 모두 절세 혜택을 받을 수 있도록 만들었습니다. 다음 시간에는 퇴직연금의 세제 혜택에 대해 자세히 알아보도록 하겠습니다.

자료참고 : 어피티

'경제생활.정책.지원' 카테고리의 다른 글

| 미국 달러는 어떻게 세계 경제를 장악했나? (8) | 2024.10.15 |

|---|---|

| 국민연금개혁안 국회로, 연금 개혁 공론화 불씨 지펴 (9) | 2024.10.14 |

| 초보자의 기초 주식 용어 정리 및 주식시장 전망 (17) | 2024.10.10 |

| 채권투자 방법에 대한 실전 전략 2 (19) | 2024.10.09 |

| 채권투자 방법에 대한 실전 전략 1 (4) | 2024.10.07 |