티스토리 뷰

채권 세금 구조와 독특한 과세 채권에 대해 알아보기

이번 시간에는 채권의 독특한 과세 제도를 알아보려고 합니다. 이자에만 과세하고 자본이득은 과세하지 않는 채권의 특성을 이용하면 절세 효과를 누릴 수 있습니다.

특히 이자 및 배당소득이 연 2,000만 원을 초과하는 금융소득종합과세 대상자의 경우, 채권을 이용한 절세 효과가 매우 클 수 있습니다.

하지만 정치권 여야 양당이 시행 여부를 두고 다투고 있는 금융투자소득세가 만약 시행되면, 채권의 절세 효과가 크게 감소할 수 있으므로, 2025년 1월로 예정된 시행 여부를 지켜볼 필요가 있습니다.

■ 채권의 과세제도 구조 익히기

채권 투자에서 발생하는 수익은 약정 이자(표면금리 혹은 쿠폰)에 의한 이자소득과 자본이득(양도차익)으로 이루어집니다. 채권을 보유하고 있으면 약정 이자 수익이 발생하는 것은 물론이고, 액면가보다 할인된 가격에 채권을 매수했다면 만기 시 자본이득이 발생합니다.

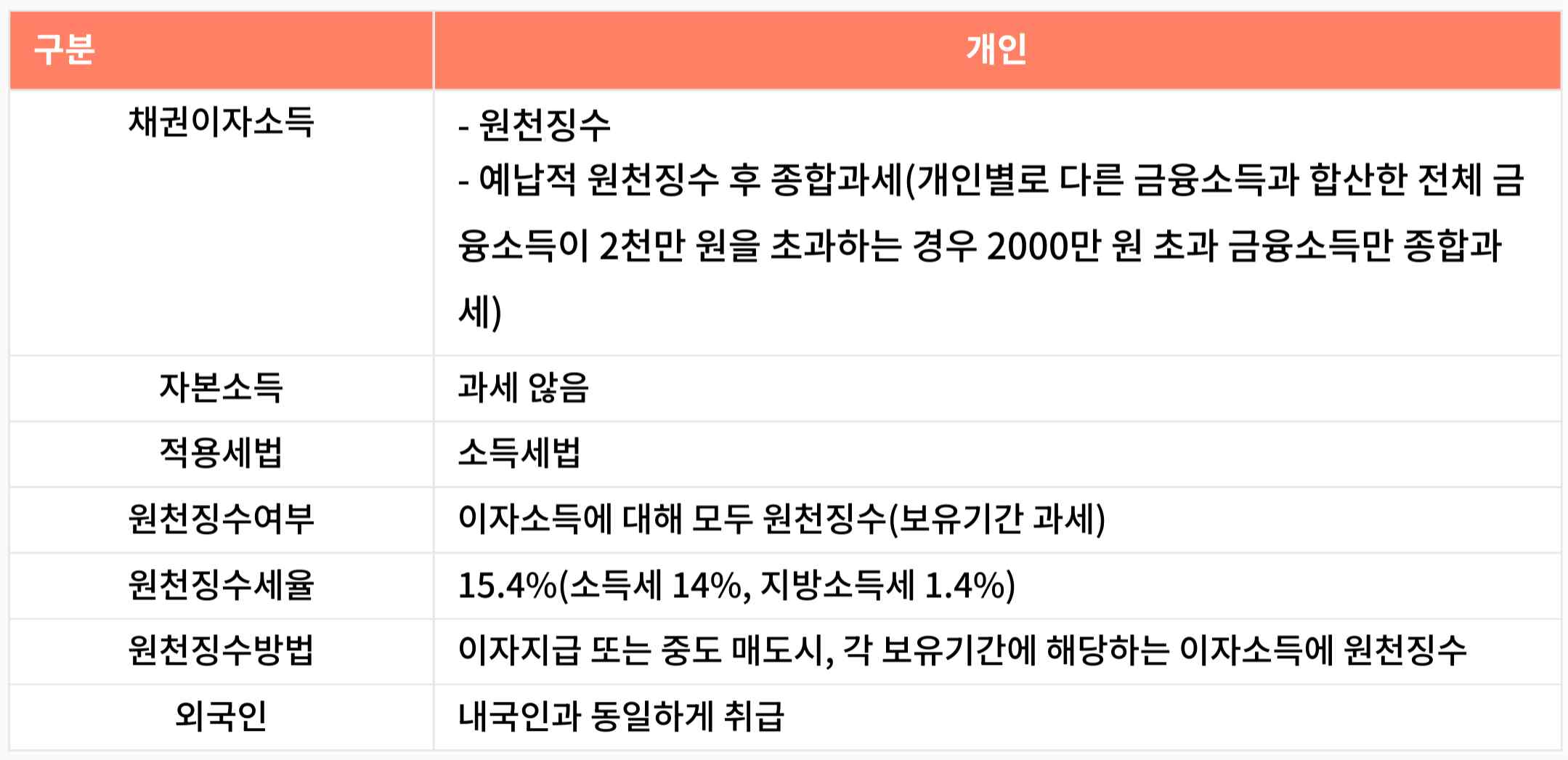

현행 세금 제도는 개인에 한해서, 채권의 표면금리(쿠폰)에만 과세하고 자본이득(양도차익)에는 과세하지 않습니다. 법인에 대해서는 이자 수익을 물론이고 자본이득까지 법인세로 과세하고 있습니다. 현행 제도는 개인의 채권 투자에 유리한 측면이 있습니다.

채권 이자소득은 이자 지급일에 원천징수가 되어서 따로 납부할 필요는 없습니다. 원천징수란 내가 벌어들인 소득에 대해 나 자신이 내야 할 세금을 다른 사람이 먼저 내주는 것입니다.

내가 받아야 할 돈에서 세금을 뗀 금액이 나의 통장에 들어오는데, 이때 다른 사람이란 내게 소득을 지급하는 사장님이나 회사, 국가기관 등이 될 수 있습니다.

개인의 경우 14%의 소득세와 1.4%의 지방소득세를 합쳐서 총 15.4%를 원천징수 합니다. 채권 이자소득은 소득 발생 시점에 원천징수가 이루어지고 해당 소득이 종합과세 대상인 경우, 2차적으로 해당 이자소득을 다른 소득과 합산하여 납부할 세액은 연말에 재산출합니다.

이때 원천징수 한 세액은 산출 세액에서 공제해 줍니다. 금융소득종합과세에 대해서는 뒤에서 더 자세히 설명하도록 하도록 하겠습니다.

유의할 점은 채권을 중간에 매각하더라도, 보유 기간의 경과 이자에 대해 15.4%의 세율로 원천징수 한다는 겁니다. 채권은 만기 전에 중도 매매가 가능하므로, 보유 기간별로 이자 소득세를 과세하고 있습니다.

채권은 매일매일 경과 이자만큼 채권 가격이 올라가고, 이자 지급 시에 이자 금액만큼 채권 가격이 하락하는 구조입니다. 경과 이자에 대해서도 매도 시 이자소득세를 원천 징수하기 때문에, 이자 지급일 직전에 채권을 매도해도 과세를 피할 수 없습니다.

예를 들어보면, 액면금액이 1,000만 원이고 연이자가 10%인 1년 만기 채권을 발행일에 매수 후 정확히 6개월 뒤에 매도했다고 가정하겠습니다.

중도 매매 시 이론적인 채권 가격은 액면 1,000만 원에 발생이자 50만 원(연이자 10%의 6개월 치)을 더한 1,050만 원입니다. 매도가격 중 보유 기간 발생한 이자는 50만 원이므로, 50만 원에 대해 이자소득세와 지방소득세 77,000원(15.4%)을 원천징수하고, 매도자에게 1,042만 3천 원을 지급하게 됩니다.

■ 채권을 활용한 절세 방법

재테크에 있어서 돈을 버는 것만큼이나 돈을 아끼는 것도 중요합니다. 이자에만 과세하는 채권의 과세제도를 현명하게 활용하면, 예금이나 배당소득보다 세금을 아낄 수 있습니다. 특히 부담 세율이 높은 금융소득종합과세 대상자는 채권을 활용한 절세 효과가 크게 나타납니다.

* 채권 소득에 대한 과세 제도

금융소득 종합과세에 대해서 설명하면, 현행 세법은 예금, 채권 등의 이자와 주식 배당 등의 금융소득의 합이 연 2,000만 원을 넘는 경우, 근로소득 등 다른 소득에 합산해서 과세하고 있습니다.

금융소득을 포함한 소득의 총합이 1억이 넘는 고액 자산가의 경우, 이자 및 배당소득이 2,000만 원을 초과한 경우 40% 이상의 세율로 과세될 수 있습니다. 이 경우 4% 정기 예금에 가입해도 실제 세후 수익률은 2% 초반에 불과합니다.

개인에 대한 채권 과세는 표면금리(쿠폰)에만 부과됩니다. 따라서 동일한 만기수익률(YTM)의 채권이라도 표면금리(이표 혹은 쿠폰)가 낮을수록 부담하는 세율이 낮고, 투자 수익률이 높아집니다. 따라서 채권에 투자할 때는 표면금리를 확인하고 세후 수익률을 확인해야 합니다.

이해를 돕기 위해 만기수익률과 만기일이 동일하지만, 표면금리가 다른 두 종류의 국채가 있다고 가정하겠습니다. 만기수익률 3%, 만기 3년인 A와 B 채권이 있습니다.

하지만 A 채권의 표면금리는 3%, B의 표면금리는 1%입니다. 이 경우 A에 투자한 사람은 3%의 표면금리에서 15.4%의 이자소득세를 공제한 2.538%의 세후 수익률을 얻을 수 있습니다.

B 채권에 투자한 사람은 표면금리 1%에만 15.4%의 이자소득세만 부담하기 때문에, 세후 수익률은 다소 높은 2.846%이 됩니다.

만약 투자자가 금융소득종합과세 대상자이고, 부담 세율이 15.4%가 아니라 훨씬 높은 40%라면 세후 수익률은 A 채권이 1.8%, B 채권이 2.6%로 차이가 크게 벌어집니다. 따라서 부담 세율이 높을수록 낮은 표면금리의 채권에 투자하는 것이 훨씬 유리합니다.

■ 저 쿠폰 채권을 활용한 절세 전략

저 쿠폰 채권은 쿠폰 금리(표면금리)가 낮은 채권을 말합니다. 한자 낮을 저(低)에 영문 쿠폰(Coupon)을 결합한 이색 신조어지만 채권 시장에선 관행적으로 사용하고 있습니다.

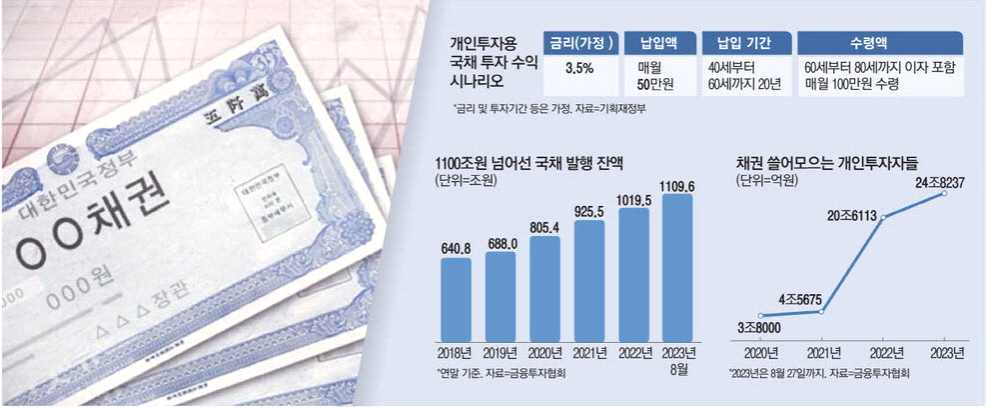

저금리 시기에 발행되어 쿠폰 금리는 낮지만, 최근 금리가 급격히 오르면서 발행 당시 대비 만기수익률이 높고 채권 가격은 액면가 대비 할인된 채권들이 있습니다. 채권의 만기수익률이 동일하더라도 저 쿠폰 채권은 과세되는 부분이 작아서 세후 수익률은 더 높습니다.

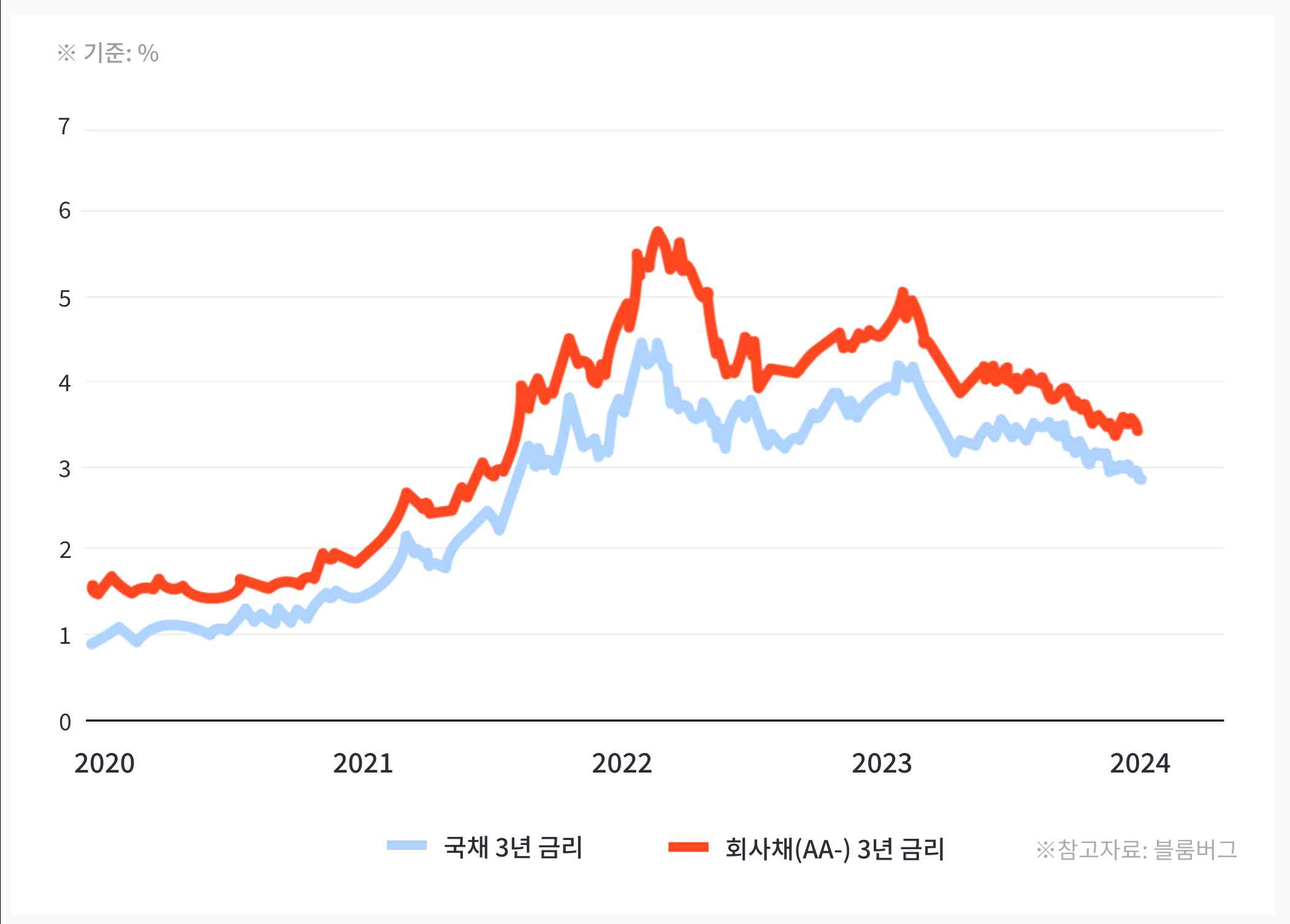

대체로 2019년에서 2021년 사이에 발행된 채권의 쿠폰 금리가 낮았습니다. 해당 시기는 디플레이션 우려로 국채금리가 장기간 하락하였고, 코로나 팬데믹 이후에는 주요국 중앙은행들이 제로금리 정책을 시행하면서 금리가 인위적으로 낮아진 시기였습니다.

국채금리가 1% 내외였고, 회사채 금리도 2%에 미치지 못했습니다. 해당 시기에 발행된 채권들은 표면금리가 1%대에 불과해서 투자 시 세금 부담을 크게 낮출 수 있습니다. 따라서 높은 세율 구간에 있는 개인 투자자들은 이 시기에 발행된 채권을 중심으로 투자하는 것이 유리합니다.

* 국채 3년 금리와 회사채(AA-) 3년 금리와의 비교

저금리 시기가 끝나고 3년가량 시간이 흘러서, 저금리 시기에 발행된 채권들이 만기 상환되고 있습니다. 하지만 해당 시기에 발행된 20년 만기 혹은 30년 만기 국채는, 앞으로 십 년 이상 저 쿠폰 채권으로서 절세 효과를 제공할 수 있습니다. 대표적으로 2019년에 발행된 20년 국고채 19-6, 2020년에 발행된 30년 국채 20-2가 초장기 저 쿠폰채권입니다.

■ 금융투자소득세(금투세) 시행 시 절세 효과가 저하

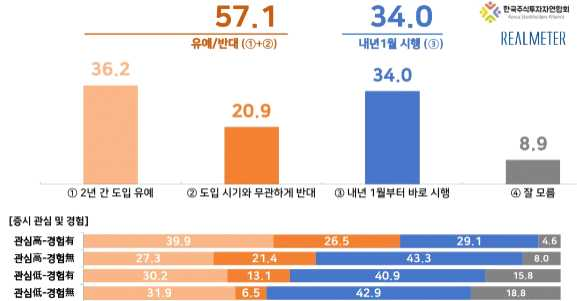

2023년에 시행 예정이었던 금융투자소득세는 2025년 1월 도입을 앞두고 여야가 다투고 있습니다. 현재 정부는 금투세를 폐지하자는 입장이지만, 야당은 금투세를 보완 후 시행해야 한다는 입장입니다.

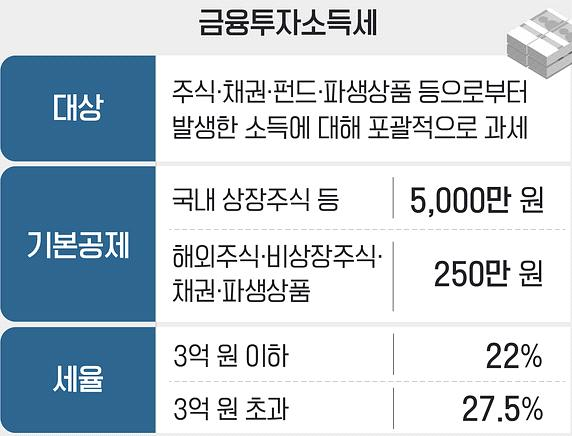

금융투자소득세가 도입된다면, 채권 투자 시 연간 250만 원 이상의 매매 차익에 대해 22% 세율로 별도 과세될 수 있습니다.

채권 매매 차익에 대해 세금이 추가로 부과되기 때문에, 채권을 활용한 개인 투자자의 절세 효과가 크게 감소하는 악영향이 있습니다.

금융투자소득세 시행을 둘러싸고 국민 여론이 좋지 않자 야당 쪽에서 한발 물러서는 분위기입니다. 금융투자소득세는 시행이 다시 유예되거나 폐지될 가능성이 높아 보입니다. 하지만 시행 여부를 장담할 수 없으므로 채권 투자 시 주의할 필요가 있습니다.

자료 제공 : 어피티

'경제생활.정책.지원' 카테고리의 다른 글

| 재테크 퇴직연금 세제 혜택 알아보기 (10) | 2024.10.29 |

|---|---|

| ‘세 권의 책’으로 보는 2024년 노벨 경제학상 (13) | 2024.10.26 |

| 초보자를 위한 주식 전문 용어 이해 가이드 (8) | 2024.10.17 |

| 금리 인하기에, 배당주가 인기를 주도하는 이유 (6) | 2024.10.16 |

| 미국 달러는 어떻게 세계 경제를 장악했나? (8) | 2024.10.15 |